今日は、アメリカでこれから投資を始めたい方や初心者の方へ向けて、私の投資失敗経験を踏まえて、投資を始めるに当たり知っておいてほしい基礎を解説していきます☆

前回、初心者でもできる副業11選について書きました。

ここでおすすめの副業として、投資を紹介しているんですね。

ですが、投資をしたことがない方からすると、何から始めて良いのか分からないとか、投資は危険なものとすら思われがちです。

そこで今日は、これからアメリカで投資を始めたい方向けに、私が無知のまま投資を始めた当時、知っていたらどんなに良かったことかと思う、

初心者の方が投資を始める前に知っておいてほしい基礎を、私の実体験ベースで解説していきます☆

この記事を読むことで、以下のことが学べます。

- そもそもの投資の必要性

- 投資とトレードの違い

- 長期投資に良い銘柄

- 長期投資の種類

- 長期投資に適したアメリカの取引所(リファーラルボーナス有)

最近始めた投資初心者の方、投資には興味があるけど何から始めたら良いのか分からない方に、とても有益な内容となっています。

投資の前提知識を学ぼう

今年に入り金利の影響でマーケットが大きく下げていて、まだまだ下げが予想されている最中、今回この記事を執筆した理由は、

こういう時こそ少しずつ長期投資を始めるには、決して悪くないタイミングかと思ったからです。

まず最初に、そもそもなぜ投資をするのかということや、トレードとの違いなど、私自身が駆け出しの頃に持っていた、他の方も疑問に思うだろうことを解説していきます。

投資は危険ではないの?

投資=ギャンブルのようなイメージがありますが、投資は危険ではないのですか?

投資は正しいやり方をすればギャンブルにはならないんです。

むしろ効率の良い資産形成方法と言えます。

投資といえど、何に投資をするのかとか、どれくらいの期間投資をするのかで、難易度やリスクが違います。

投資が危険だと言われている背景には、以下のことがあります。

- 元本保証がないものが多いこと

- 投資商品によって適切な投資方法が異なること

- 短期投資は難易度が上がるため、損を出しやすいこと

- コントロールできないリスク要素が大きな投資があること

そもそも、投資の定義についてWikipediaから引用すると、

投資(とうし、英: investment)とは、主に経済において、将来的に資本(生産能力)を増加させるために、現在の資本を投じる活動を指す

Wikipediaより

ーー中略ーー

どのような形態の投資も、不確実性(リスク)が伴う。一般に、投資による期待収益率が高い場合、不確実性も高まる。

要は、未来ににリターンが高いと思われるものに、資本(お金)を投じる行為ですね。

投資を考える上で重要なことは、どんな投資でも不確実性がある、ということです。

投資というと、株式やFX、不動産などを思い浮かべますが、極端な話、銀行預金も投資の一種と言えます。

なぜなら、銀行からは少なからず預け金利がもらえるので、価格が下がっている商品に投資をするよりも、結果的に銀行預金の方がリターンが高くなる、というケースもあります。

しかし、銀行預金=リスクフリーかというと、そうではありません。

突然銀行が破綻し、預金を全額回収できなくなる可能性や、預金ばかりしていたことで、他の良い投資をし損ねる投資機会損失もまたリスクです。

投資商品の中には元本保証がないものが多いので、投資した金額より減ってしまう可能性は常にあります。

世の中の投資商品には様々なものがあります。

デイトレードに適したものや、長期投資に適したものなど、商品によって適切な投資方法が違います。

ですので、商品に合わない投資方法をしてしまうと、損失を被る可能性が高くなります。

投資は短期になればなるほど、経験や知識を要しリスクも上がるので、損失を出しやすい投資が存在することもまた事実です。

そして、絶対にコントロールできないリスク要素が高い投資もあります。

例えば、不動産投資が良い例です。

不動産購入後に災害や事件により、家が崩壊したり、土地の価格が急に下がるようなことがあったりすれば、予想外の大損失になりますよね。

あの、今の話を聞いたら投資する気がなくなってきました。。

すみません!不動産投資はある程度経済力がある方の場合です。

と、極端な例を出しましたが、その分不動産投資はリターンも大きいのですね。

より身近な投資で、初心者の方が損失を被りやすいのは、短期投資が圧倒的に多いです。

投資とトレードの違い

ということで、ここで投資とトレードの違いも話しておきます。

私が投資駆け出しの頃、投資とトレードが何が違うのかが分かりませんでした。

この2つの違いは、以下のように説明できます。

- 投資とトレードの違い

- ⭐ トレードは商品価格変動の短期的な値幅を利益とするもの

- ⭐ 投資はその投資商品の成長を利益とするもの

つまり、投資商品は同じだったとしても、一方は短期取引、もう一方は長期に渡り保有するものです。

トレードは短期投資や投機と言ったりもしますね。

この短期投資は、ファンダメンタル分析だけでなく、チャートやツールなどのテクニカル分析がより重要なので、スキルを要する投資です。

更にレバレッジ(証拠金拡張剤のようなもの)の使用により、大きな損失を被る可能性が格段に上がります。

どんな投資商品でも、長期で保有していれば安全ということですか?

いえ、銘柄選びも重要です。低リスクな投資商品というものがあるんですよ☆

安全な投資商品って?指数を知ろう

投資の中には、リスクが限定的で、過去のデータから未来にリターンが得られる可能性が高い投資というものがあります。

一般に、資産形成に良いとされる投資は、米国株or世界株のインデックスファンドに長期積立投資することです。

インデックスファンドとは、特定の指数に連動する投資商品です。

その中でも、米国株式指数ETF、もしくは世界株式指数連動ETFへの投資が最も安全で、多くの方が利用しています。

ちなみに指数とは、基準になる値(ベンチマーク)のことで、S&Pやダウ・ジョーンズは非常に有名な米国株式指数ですね。

またETFとは、様々な企業の株式などが混ざった商品のことで、この場合、米国もしくは世界の優良企業を集めたETFです。

なぜ投資する必要があるの?

未来のことは分からないのに、なぜ米国株や世界株指数が安全だと言えるのですか?

それは米国株式指数を例に取ると、過去140年間の10年区切りの年間平均リターンが、約7%もあるからなんです。

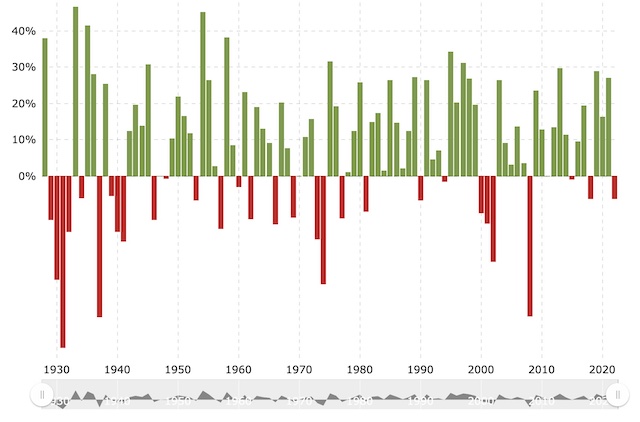

こちらのSPグローバルの記事によると、大手投資銀行ゴールドマン・サックスの調べでは、SP500指数の過去140年間を10年区切りにした時、年間平均パフォーマンスはなんと9.2%あるそうなんですね。

パフォーマンスを可視化したものは、こちらのサイトのグラフが分かりやすいです。

これは1928年からのSP500指数年間パフォーマンスを示しています。

こうしてみると、確かに年間でマイナスになった年もいくつかありますが、多くがプラスであることが分かります。

ちなみに、SP500指数連動商品の多くが配当金も入ってきます♪

配当を含めたSP500の年間パフォーマンス平均そのものは約9%なのですが、毎年のインフレ上昇率平均が2%なので、それを引くと年間平均が7%になるというわけです。

なるほど。短期的な下げは気にせず、ずっと長期で保有すればプラスになる可能性が高いのですね。

そうなんです。更に投資の良さはそれだけではありません。複利の効果があります。

以前、利子・配当を得る方法の記事で複利の怖さを説明しましたが、ここでの複利は良い方に働くものです。

米国株や世界株指数連動の投資なら、長期的には増えていきますから、その増えた分も同じ割合で一緒に成長していきます。

これは、雪玉を転がして大きくするように成長していくことから、英語圏ではSnowball effectと言ったりします。

元機関投資家で、現在日本で投資家・起業家として有名な、高橋ダンさんもこのことをよくお話されていますね。

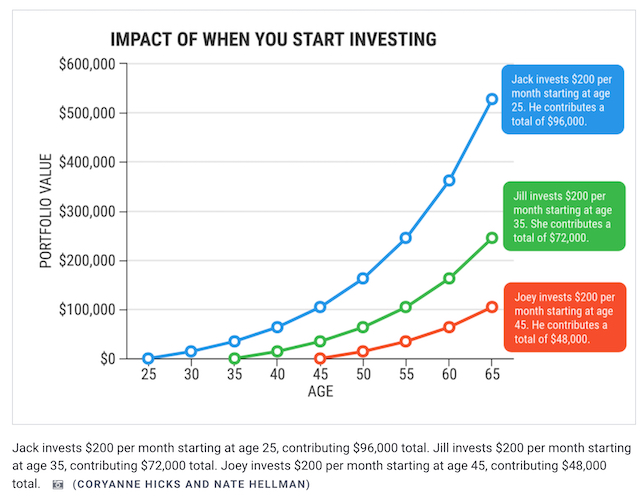

こちらのUS Newsのグラフでは、25歳、35歳、45歳から、それぞれ毎月$200の積立投資を始めた3人の予測パフォーマンスの推移です。

これを見ると、複利効果が絶大で、投資は早く始めれば始めるほど良い、というのが分かります。

毎月積み立てできる金額は高いに越したことはありませんが、自分ができる範囲の小さな金額でも、全く投資をしないのと比べれば雲泥の差になります♪

もしこれまでの説明を、文章より動画で説明してほしい!という方は、こちらのYouTubeがとても分かりやすいかと思います☆

おすすめの長期積立投資商品とは?

米国株指数に長期投資するなら、どの商品を買えば良いのでしょうか?

はい、米国株式指数連動ならVTI、全世界株式指数連動ならVTです。

今日、SNSで様々な投資に関する意見が飛び交っていますが、長期積立投資に良い商品に関しては、多くの方が同じことを仰っています。

安全性が高くプロにもおすすめされている商品はこちらです。

これらは、いずれも世界最強の投資運用会社とも言われる、ヴァンガード社(Vangard)で出しているインデックスファンド(指数連動ETF)です。

他にも指数連動ETFはあるのですが、これらがおすすめの理由は以下の2つです。

投資はプロから学ぶことが何より重要ですね。

経済・金融界隈で有名な方といえば、広瀬隆雄先生の右に出る方はいませんよね!

また、一般的に親しみやすい億IT起業家の両学長さんも、多くの方に知られています。

今回の商品は、どれも投資やお金のプロが実際にご紹介されていたものなんですね。

ただし、このようなETFはどれも手数料がかかります。

ETFとは、いくつもの商品(個別株など)を混ぜ合わせた金融商品のことをいいます。

ですが、ヴァンガード社の商品はびっくりするほど手数料が安いんです。

取引所ってなに?

長期投資はどこで始めれば良いのですか?

最近ロビンフッドが有名ですが、ここでもできますか?

ロビンフッドも長期投資ができる取引所ですが、あまりオススメしないです。

取引所とは、投資ができるプラットフォームで、英語圏ではBroker(ブローカー)と言われています。

おすすめの取引所は最後に説明しますが、アメリカでは投資ができる取引所はとてもたくさんありますよね。

ですが、どんな商品や投資に特化しているのかは千差万別なので、自分の投資の目的に適した取引所を選ぶ必要があります。

今回は、老後資金のための長期積立投資に特化して、それができる取引所を見つけます。

長期投資の種類

取引所の紹介の前に、長期投資の明確な定義と、長期投資の種類について、重要なので解説しておきます。

そもそも、長期投資を税制の面から定義すると、

”その投資商品を1年以上保有しているかどうか?”

なんですね。

ですので、とある株式やETFを半年で売ってしまった場合、肌感覚では6ヶ月は長期ですが、これも短期投資に該当します。

ここでは、長期投資の種類を3つに分けてご紹介します。

- 一般投資アカウントで長期間保有する

- 会社と個人の長期積立投資

- 子供のための学費積立

一般投資アカウントで長期間保有する

まず一つ目は、株式やETF、債券、REITなどを、好きな枚数で長期間保有する長期投資です。

株式やETFはまとめて ”Equity(エクイティー)” といいます♪

この投資をするには、エクイティーや債券などを扱っている取引所で、”Individual Brokerage Account(IBA)”という一般投資アカウントを開ける必要があります。

これは積立投資というよりも、好きなタイミングで好きな枚数の商品を購入でき、保有期間も自由というメリットがあります。

ちなみにIBAは、デイトレードやデリバティブ(オプション・先物)など、短期投資にも使えるアカウントです。

会社で401Kをやっているんですけど、これも401Kと同じように税金面で有利なんですか?

残念ながら、一般投資アカウントでの取引は、税金面でのベネフィットはありません。

これがロビンフッドをおすすめしない理由です。

一般投資アカウントは、好きなときに売り買いできるので、取引自由度が高いのですが、これは積立投資には必要のないベネフィットです。

やはり老後資金のための積立投資は、税制面でベネフィットがあるアカウントが必要です。

例えば、企業勤めの方が行う401Kは、積立当時は税金を払わず、引き出す際に税金を差し引かれる仕組みですね。

長期投資にロビンフッドをおすすめしない理由は、ロビンフッドでは長期積立用アカウントが作れないからです。

会社と個人の長期積立投資

そうですか。個人用に税制面で有利な長期投資はないんですか?

ありますよ!

もし個人で積立投資をしたければ、IRAという個人長期積立用アカウントも作れます。

ちなみに、401Kとは企業勤めの方が会社のサポートでできる長期積立投資です。

しかし、起業家・フリーランサーのように企業務めではない方や、401Kでは足りない方もいらっしゃいます。

そういった方は、個人で積立が行えるIRAアカウントがおすすめです。

これは長期積立投資なので、自由に売り買いができるものではなく、原則60歳までは引き出せないことになっています。

しかしその分、税制面でのベネフィットがあります。

IRAには2種類あります。

- トラディッショナルIRA

- ロスIRA(ROTH)

トラディッショナルIRAは、税金を払う前の収入を積み立てるので、60歳過ぎてお金を引き出すまで、税金を一切支払わなくて良い仕組みです。

一方でロスIRAは、既に税金を払った分を積み立てるので、引き出す際には税金を払う必要はなく、お金が使えるのですね。

以前NYの日本人税理士の羽山先生のクラスに参加させていただき、先生はトラディッショナルIRAは、起業家の節税対策にとても良いと仰っていました。

トラディッショナルIRAなら、引退後所得が少なくなったときに、お金を引き出して税金を払うことが多いので、払う税金が少なくて済む、ということですね。

子供がいるなら学費積立の529

なるほど。じゃあ私は子供がいるので、将来の学費用にIRAを始めようと思います。

お子さんの学費積立には、学費に特化した529アカウントが開けられますよ。

これは学費のためなら、完全に免税になる積立投資です。

お子さんがいらっしゃる方なら、529アカウントも素晴らしい長期積立投資の候補です。

これは、親から子供へ贈与税免除でお金を渡すことができる方法でもあり、両親別々に、一人の子供に対して作ってあげることができるアカウントです。

積立てた分のお金はいつでも引き出せますし、運用で増えた分も、学費のためなら免税されます。

注意点は、運用利益を学費以外の目的で引き出すことは、ペナルティの対象となり、課税及び10%の罰金があります。

おすすめの長期投資取引所

では最後に、おすすめの長期積立投資ができる取引所をご紹介します♪

今回ご紹介するところが全てではありませんが、それぞれの特徴がはっきりしているので、以下の3社をご紹介します。

- ヴァンガード 〜Vanguard〜

- M1ファイナンス 〜M1 Finance〜

- ソーファイ 〜SoFi〜

ヴァンガード 〜Vanguard〜

まずは世界最王手投資運用会社のヴァンガード。

アメリカでは多くの方が利用している取引所で、会社勤めされている方がよく使われていると思います。

ヴァンガードなら大きな資産がある方でも利用可能で、一般投資アカウントからIRA、529など投資全般行えます。

ヴァンガードの特徴

⭐ 短期投資もできるが、長期積立投資に便利

⭐ 資金力が大きな方も対応可能

⭐ ミューチュアルファンド有り

⭐ 最低デポジット金額:なし

⭐ 年会費:$20

毎月定期的な収入があり、積立投資だけしたい方であれば、ヴァンガードだけで十分です。

同じような取引所には、チャールズスワブやEトレードなんかがありますね。

ヴァンガードはミューチュアルファンドも行えて、より長期投資へのサポートが充実している取引所です。

ミューチュアル・ファンドとは、自分の資金を運用のプロに預けて運用してもらうことです。

これを行うには、まとまった資金が必要です。

基本、最低デポジット金額の設定はありませんが、IRAにミューチュアルファンドを持つ場合は$1000から可能です。

また、アカウント維持費として年会費がかかりますが、これはドキュメント(Taxフォーム等)を書面ではなくオンラインアクセスにすれば、免除されます。

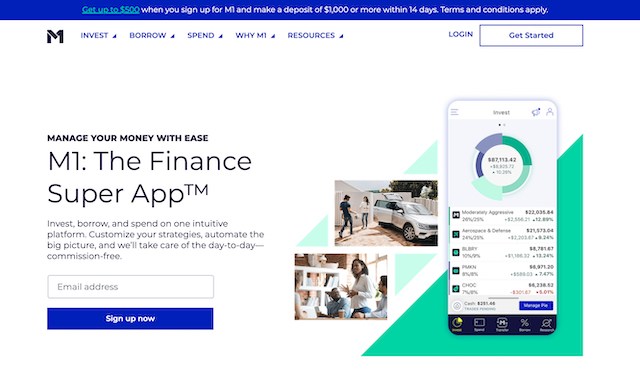

M1ファイナンス 〜M1 Finance〜

スマホで見やすく、手軽に積立投資したいならM1ファイナンスがおすすめです。

M1ファイナンスは数年前に出た手数料無料の取引所ですね。

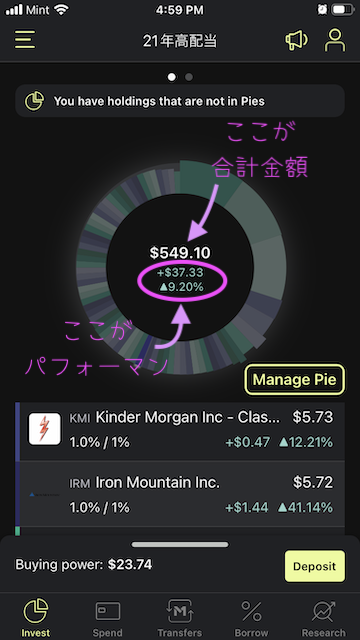

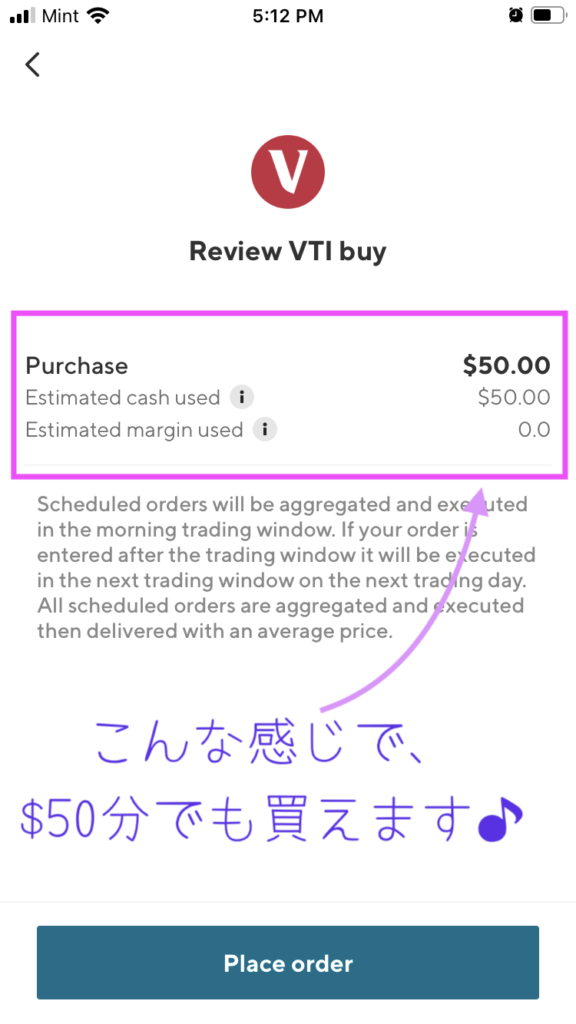

これが実際のポートフォリオの例ですが、

写真のように、パイ上になっているので、どの銘柄がどの程度ポートフォリオに入っているのかがひと目で分かる仕様です。

M1ファイナンスの特徴

⭐ 短期投資もできるが、断然長期積立投資向き

⭐ スマホで簡単に操作ができる

⭐ 株式、ETF、債券のみ

⭐ 最低デポジット金額:一般は$50、IRAは$500から

⭐ 年会費:なし

M1ファイナンスはもともとスマホアプリとして作られた会社なので、スマホで簡単に取引できることが魅力です。

M1ファイナンスがユニークなところは、最初に銘柄のポートフォリオを決め、そこにお金を投入する仕組みなんです。

ですので、最低デポジット金額は一般投資アカウントでは$50、IRAは$$500から可能です。

ポートフォリオは”パイ”と呼ばれ、自分が好きな銘柄(株やETF、債券)を好きな割合で組み合わせることができます。

選んだ一つ一つの銘柄は”スライス”と呼ばれます。

年会費もかからないのと、投資は$10から積立できるので、資金力が小さな方にも便利です。

M1ファイナンスは私も使っています!個別銘柄ずつ投資することはできませんが、ポートフォリオそのものに好きな額を好きなタイミングでスマホから積み立てられるので楽チンです⭐

M1ファイナンスプロモーション

もし、下記のリンクからアカウント作成していただくと、リファーラルボーナスとして、今ならなんと!$50のクレジットがもらえます♪

普段は$10なので、滅多にない機会です!ぜひ$50ゲットしてくださいね☆

ソーファイ 〜SoFi〜

最後は、資金力が小さい方でも様々な投資ができるアプリ、SoFiです。

SoFiはもともと学生ローンを提供する会社でしたが、現在では高利子のオンラインバンクや投資プラットフォームも提供しています。

私は最初、SoFiの高APRオンラインバンクに惹かれてアカウントを開けました♪

わりと若いミレニアル世代に人気のオンラインバンクで、今後も需要が増えていくと噂の取引所です。

SoFiの特徴

⭐ 短期投資もできるが、長期投資向き

⭐ フラクショナルシェアトレード(FST)が可能

⭐ スマホで簡単に操作ができる

⭐ 株式、ETF、債券、OTC(別アカウントで仮想通貨も可)

⭐ 最低デポジット金額:設定なし

⭐ 年会費:なし

SoFiも同じように、短期投資もできますが、一般投資アカウントやIRA両方とも開けることが可能です。

またスマホアプリもあるので、スマホで簡単に取引できるのも魅力です。

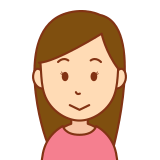

しかし今回SoFiを選んだ理由は、一つの銘柄ごとにフラクショナルシェアトレード(FST)ができるからです。

M1ファイナンスでは、先にポートフォリオを作ってから投資するのに対し、SoFiは好きな銘柄を好きな金額で投資できるんです。

例えば、VTIは$200以上しますが、SoFiのFSTシステムにより、たった$10や$20でも投資可能なんです♪

購入したい銘柄を選んだら、Dollor(金額購入)とShare(枚数購入)のどちらかで購入できるので、Dollorの方を選択します。

そうすると、金額ベースで購入できるんですね♪

SoFiでは、IRAアカウントでもFSTができて、最低入金額に決まりがありません。

ですので、資金力が小さい方にもとてもおすすめの取引所です。

ちなみに、別のアカウントの種類にはなりますが、仮想通貨取引もできますよ☆

下記のリンクから投資アカウント作成し、$100以上投資していただくと、$25分のクレジットがもらえます。

もし、利子の高いオンラインバンクをお探しでしたら、SoFiの銀行口座がとてもおすすめです。今後の利上げで更に預け利子が上がる可能性も高いです♪

SoFiのオンラインバンクアカウントなら、最低入金額の設定はナシ。興味がある方は、下記のリファーラルリンクから開設いただくと、$25のクレジットがもらえます☆

おわりに

ありがとうございます。そういえば、投資で失敗した事があるとお聞きしましたが、詳しく聞いてみたいです。

はい。。たくさんありますよ。

では次回は、投資を始める前に戻れるなら、コレを知っておきたかった!の回にしようと思います。

投資というと敷居が高く感じる方も多いですが、老後資金のために少額でも積立投資をすることは、全くしないよりも将来大きな助けになります。

ぜひ、これを機に長期投資を検討してみてくださいね☆